祭出史上最大幅度加息,欧洲央行为何越来越“鹰”?

欧洲中央银行 钱伯彦摄

当地时间9月8日,欧洲央行宣布分别将存款机制利率、主要再融资利率和边际借贷利率提升75个基点至0.75%、1.25%、1.5%。75个基点的加息幅度,也是欧洲央行和欧元区自建立以来最为激进的单次加息。

欧洲央行在利率决议文件中表示,这一重大举措是从当前高度宽松的政策利率水平向确保通胀及时回到欧洲央行2%的中期目标的水平过渡的重要一步。通胀仍然过高、并且很可能在较长时间内保持在目标之上是促成央行理事会作出该决议的主要原因。

相比于欧洲央行6月召开货币政策会议时建议两次加息25个基点、以及行长拉加德在葡萄牙辛特拉的央行年会上暗示的两次加息50个基点,欧洲央行在7月21日和9月8日分别选择50个基点、75个基点的幅度均明显超出预期。7月的加息标志着欧元区正式告别长达8年的负利率时代。

持续恶化的通胀数据是促使欧洲央行创纪录加息的首要因素。

8月31日欧盟统计局公布的最新统计数据显示,欧元区8月调和消费者物价指数初值同比上涨9.1%(环比上涨0.5%),月度通胀数据已经连续12个月上升,更是今年第五次打破欧元区成立以来的通胀历史纪录。

即便是扣除价格波动较大的能源类、食品类价格的欧元区8月核心通胀率也同样高达4.3%,超过7月和6月核心通胀率4.0%和3.7%的前值。

始终无法见顶的通胀数据甚至还将在秋季进一步攀升。

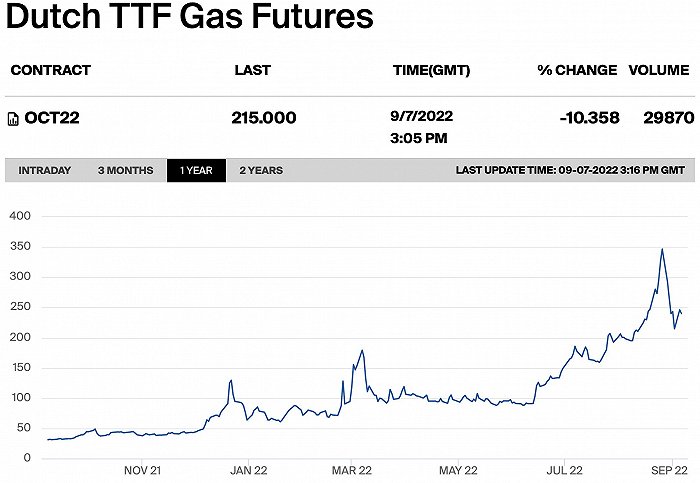

尤其是在9月2日俄罗斯以北溪一号天然气管道压缩机站涡轮机出现技术问题为由无限期中止天然气供应之后,以荷兰TTF基准天然气期货价格为代表的能源价格持续上涨,前者目前仍维持在200欧元/兆瓦时上方的历史高位。欧盟最大经济体德国的一揽子抑制通胀的惠民政策也在9月陆续到期,德国央行行长Joachim Nagel预计该国的通胀将在秋季达到10%以上。

此外,今年已经累计加息225个基点、将联邦基金利率区间上调至2.25%-2.5%的美联储使得欧美两大经济体之间的利差逐步扩大,国际资本持续流向美国使得今年欧元兑美元已贬值超过两成并且已跌破平价,为20年来的最低水平。

过于弱势的欧元使得欧盟对外依存度较高、且主要以美元计价的能源类产品价格更加昂贵,也使得欧盟的国际收支持续恶化并进一步施压欧元汇率。欧盟统计局8月16日公布的贸易数据显示,欧元区6月贸易逆差高达246亿欧元,连续8个月出现贸易逆差。

导致贸易逆差逐月扩大的主因仍是进口额的激增。6月欧元区虽然出口额同比增长20.1%,达2522亿欧元,但进口额同比增长43.5%远超前者,且高达2768亿欧元。

欧洲央行的大幅加息,在一定程度上能够稳定持续阴跌的欧元。德国商业银行的货币专家Ulrich Leuchtmann认为,受到能源危机和经济衰退风险影响的欧元即便在加息之后也仅能稳定住下跌趋势,但在2023年春季之前仍将维持在美元下方。

高企的通胀和弱势的欧元都使得欧洲央行内部持鹰派立场的决策者声音愈发响亮。

在欧洲央行的25人理事会中,原先持有鹰派立场的委员主要为荷兰以及深受近20%通胀影响的波罗的海三国央行行长。在8月底的杰克逊霍尔全球央行年会上,代表拉加德出席的欧洲央行执委Isabel Schnabel就对外释放出强烈的鹰派信号,“通胀居高不下的时间越长,公众对我们维持购买力的决心和能力失去信心的风险就越大。如果央行低估了通胀的顽固性且仅仅是缓慢地改变其货币政策,那么相应的成本可能会相当大。”

能够部分代表拉加德观点的执委发言,也反映了鹰派正在欧洲央行理事会内部占据主流,除了一贯视通胀为“洪水猛兽”的德国央行行长Joachim Nagel之外,法国央行行长Fran?ois Villeroy de Galhau也明确表态支持9月大幅加息。

始终维持鸽派立场的理事会成员仅剩曾经的“欧猪四国”央行行长。过快提升的利率将使得意大利、西班牙、葡萄牙和希腊等国的国债收益率快速上升并推高融资和偿息成本。德国/意大利的10年期国债收益率利差已从年初的135个基点攀升至230个基点。

不过,欧洲央行已经于7月21日推出新金融工具TPI(传导保护工具),通过在必要时刻无限量定向购买南欧国家债券以遏制欧元区南北各国的国债息差。

导致鸽派逐渐失势的因素是执委之一的欧洲央行首席经济学家Philip Lane的作用正在下降。Lane领导的部门在此前预测的欧元区通胀率全部远低于实际数据,例如该行6月预测的2022年6.8%通胀率已经与当前月度的9.1%出现较大差距。

在当日的利率决议中,欧洲央行已经将2022年的平均通胀率上调至8.1%,2023年和2024年的预计通胀数字则为5.5%和2.3%。

法国巴黎银行高级经济学家Spyros Andreopoulos表示,欧洲央行的预测数据重要性正在显著下降,货币决策将更多地聚焦于当前通胀数据而非内部通胀预测。

至于此次加息能够在多大程度上抑制通胀,德国央行行长Joachim Nagel表示:“高通胀阶段有可能持续更长时间,当前的通胀浪潮只会缓慢消退”。

北德意志银行分析师Tobias Basse也预计价格对利率变化的反应可能滞后三到六个月,并表示“央行正面临两难境地:他们必须与私人家庭的高通胀预期作斗争,与此同时美联储那样的加息将严重抑制经济发展,进而产生经济衰退的威胁。欧洲经济正面临软着陆”。

丹斯克银行的经济学家Piet Christiansen表示:“天然气价格的上涨不仅会推高通货膨胀,还会增加经济崩溃的风险。欧洲央行正在经济低迷时期加息。”

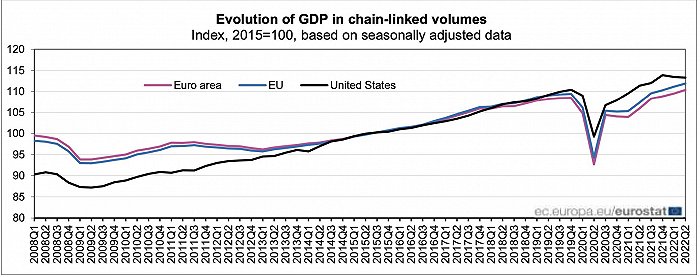

不过,根据欧盟统计局9月7日发布的最新GDP数据显示,欧元区和欧盟第二季度经季节性调整的GDP分别环比增长0.7%和0.8%,与去年同比相比则分别增长4.1%和4.2%,但该组同比增速已经较一季度5.4%和5.5%的前值有所下降。

欧洲央行在利率决议中预计欧元区将在今年第四季度和明年第一季度陷入经济停滞,2022年的年经济增长目标则下调至3.1%、2023年和2024年增长目标下调至0.9%和1.9%。

将关键利率上调至1.25%的欧洲央行仍是全球主要经济体之中加息最为保守的央行。在累计加息225个基点的美联储之外,英格兰银行早于去年12月开启加息并已累计加息165个基点、将关键利率维持在1.75%水平;加拿大央行则累计加息300个基点并将关键利率提升至3.25%;澳洲联储累计加息225基点、将关键利率维持在2.35%。

在拉加德提及的中性利率问题上,大多数金融机构预计该利率将在2%至2.25%区间,这也意味着欧洲央行仍将在10月和11月的货币政策会议上继续分别加息50个基点。

声明:本网转发此文章,旨在为读者提供更多信息资讯,所涉内容不构成投资、消费建议。文章事实如有疑问,请与有关方核实,文章观点非本网观点,仅供读者参考。

热门推荐

最新动态

文章排行